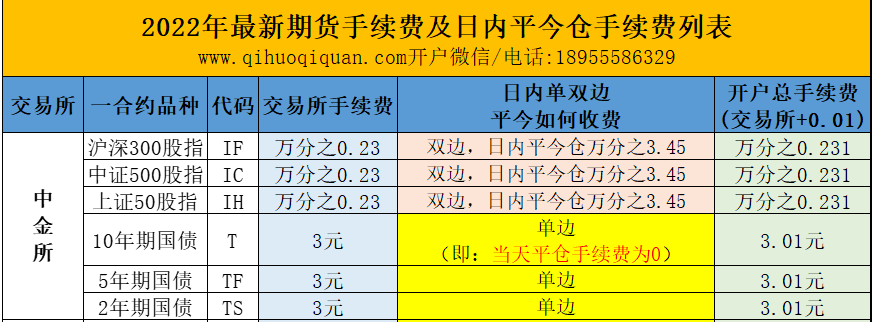

中国金融期货交易所(中金所)为了限制日内炒作,股指期货手续费目前开仓手续费为万分之0.23,当天平仓手续费万分之3.45,当天平仓手续费为开仓的15倍。如何解决股指期货日内平仓手续费高的问题。

以沪深300股指期货IF2205为例,我们下面以不同的方法平仓对比下开平仓交易手续费及资金成本:

IF2205,以买入开仓1手多单及平仓这1手多单为例来计算手续费,开平仓价格都按3800

方法一:直接平仓

买入开仓1手多单手续费:3800*300*0.000023=26元

当天平多单1手手续费:3800*300*0.000345=393元

1开1平总手续费是:26+393=419元

需要资金(保证金):3800*300*12%=136800元

方法二:先锁仓,第二天开盘全部平仓

买入开仓1手多单手续费:3800*300*0.000023=26元

当天不平仓,需要平仓的时候卖出开仓1手空单,即锁仓,锁住利润(和平仓效果一样),第二天开盘再把多单和空单一起平掉。

卖出开仓1手空单(锁仓)手续费:3800*300*0.000023=26元

第二天,开盘之后把1手多单和1手空单一起平仓手续费:26+26=52元

则这1手多单开仓平仓总手续费是:26+26+52=104元

是不是手续费省了很多啊

顺便说一下,股指在有持仓的情况下,反向开仓(锁仓)是不收取保证金的,即1手多单和1手空只收取1手多单的保证金。

所以,需要资金(保证金):3800*300*12%=136800元

另外:三个股指品种不同月份合约和不同品种之间的方向开仓也是不需要保证金,即只收1收多单保证金,保证金按多的一边收取。

比如,买入开仓1手多单股指IF2205,需要的保证金为136800元,此时卖出开仓1手IC2205需要的保证金为:5500*200*0.12=154000元,

则:1手多单IF2205和1手空单IC2205的总保证金为:154000元

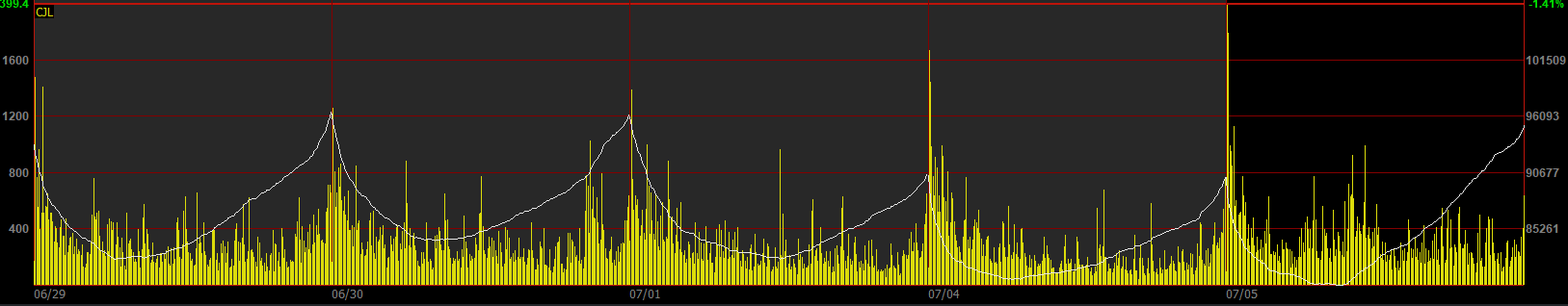

沪深300、上证50、中证500股指期货每天早上开盘大幅减仓,之后再慢慢增仓,不用疑惑,这个就是中金所股指手续费收取原因造成的,很多客户锁仓第二天开盘之后平仓。

这种方法也有弊端,就是锁仓之后,锁仓的单子占用了1手保证金,当天如果再开新仓的时候,账户需要有资金够新开仓。

另外,这种发放还有一个就是平仓滑点成本,这个很容易忽视。

我们看现在的盘口,第二天我们想把多单和空单同时立即平仓的时候,使用对手价报单,买入和卖出价格之间是有价差的,这个就是我们的平仓成本,最小0.2个点,成本为:0.2×300=60元

如果平仓的时候,买入和卖出盘口价差比较大,可能会达到1个点或更多,则我们的平仓成本:1×300=300元或者更多

方法三:先锁仓,第二天开新仓时反向平仓

买入开仓1手多单手续费:3800*300*0.000023=26元

当天不平仓,需要平仓的时候卖出开仓1手空单,即锁仓,锁住利润(和平仓效果一样),这一步和之前一样。

卖出开仓1手空单(锁仓)手续费:3800*300*0.000023=26元

这样我们手里就是1手多单和1手空单,单子留着到第二天开盘时不平。

等下次再需要买入开仓1手多单的时候,不开仓,我们平仓1手空单,这样我们持仓就变成只有1手多单了,等我们需要把这1手多单平仓的时候,直接平多单。

即,第二天优先平昨仓,当昨仓平完之后,再进行开仓和锁仓,第二天如此循环

则这1手多单开仓平仓总手续费为:26+26=52元

需要资金(保证金):3800*300*12%=136800元

这个方法的优点是避免了第二天直接全部平仓的盘口价差成本,缺点就是锁仓之后,锁仓的单子仍然占用了1手保证金,当天如果再开新仓的时候,账户需要有资金够新开仓。

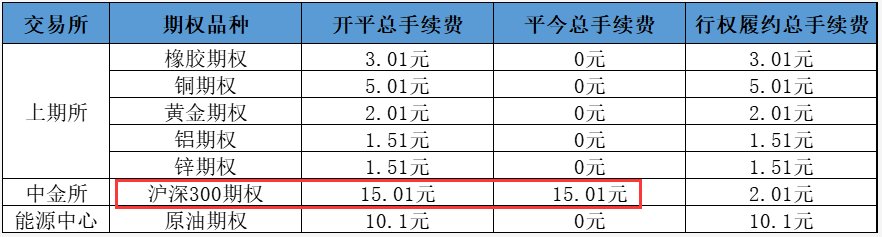

方法四:通过股指期权交易

期货账户开通股指期货之后,可以直接申请开通沪深300股指期权,目前中金所股指期权的手续费为15元,开平仓双边收取。

我们对比IF2205股指期货和IO2205-C-3850看涨期权走势,涨跌的走势基本是一致的,我们需要买入开仓多单的时候可以买入看涨期权C,需要卖出开仓空单的时候可以买入看跌期权P

期权手续费开仓:15元,平仓15元

开平仓总手续费为:15+15=30元

以沪深300股指期权:IO2205-C-3800为例,价格为105

买入开仓1手看涨股指期权多单需要的权益金为:105*100=10500元

优势就是需要的资金更少。

缺点也明显,1.期权成交量极少,买卖盘口委托价差较大;2.期权合约乘数是100元,股指是300元,即3手期权对应1手股指期货;3.涨跌走势一致,涨跌幅度不同,实值期权涨跌和股指期货更接近,价格也更高。另外,目前之后沪深300股指期权,上证50和中证500股指没有对应的期权上市。